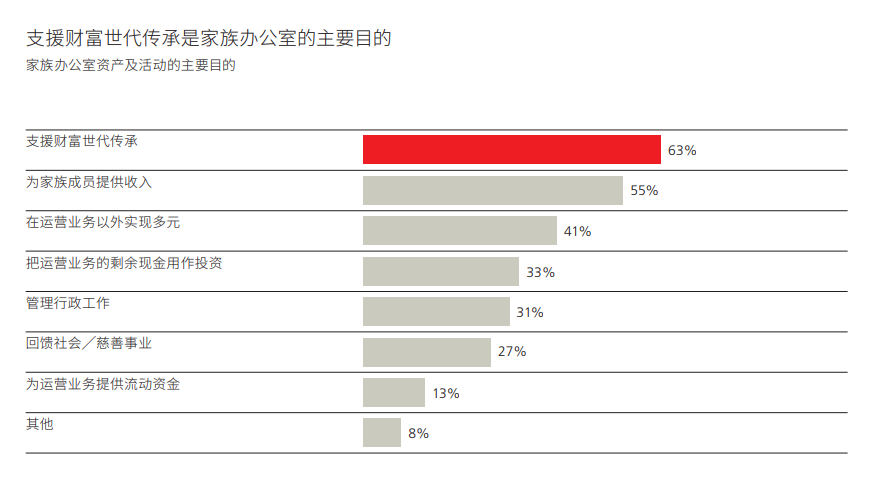

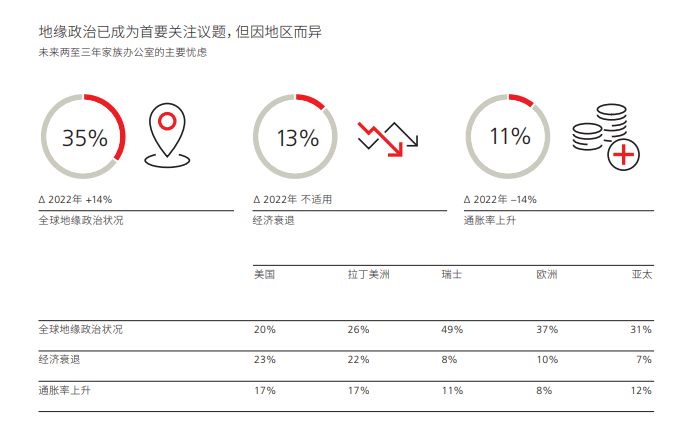

近日,瑞银发布《2023年全球家族办公室报告》,报告指出,鉴于利率、通胀及经济增长可能出现转折点,家族办公室正计划实施战略资产配置转移。具体来看,全球家族办公室在资产配置方面,计划今年增加对发达市场的固定收益资产以及全球股票市场的投资,计划投资房地产市场的家办比例大幅减少,从去年的13%降至9%,同时,对现金及其等价物投资的家办比例预计达到近五年最低(8%)。在较不明朗的情况下,有证据显示除投资以外,家族办公室仍有更大的专业化空间。例如,尽管家族办公室认为支援财富的代代相传是它们的主要目的,但调查发现许多家族办公室并没有制定所需要的流程、治理或风险管理。该报告对全球230个单一家族办公室进行调查,受访的家族办公室总财富净值为4958亿美元,平均总财富净值22亿美元。亚太区有45个单一家族办公室参与调查。《2023年全球家族办公室报告》显示,名义利率低企或为负值的时代已经结束,金融危机后流动性充裕的时代亦已不复再。在此背景下,家族办公室预计资产配置将出现重大转变。他们计划在2023年增加发达市场的固定收益投资。超过三分之一的家族办公室为了潜在的保障、收益及资本增值而使用优质短期固定收益来加强多元化。对发达市场股票的配置几乎毫无变化,但在美元预期见顶和中国重新开放后,他们计划增加新兴市场股票的配置。主动型管理重新受到青睐,三分之一(34%)亚太区家族办公室更加依赖投资经理筛选和主动型管理,以增强分散投资成效。鉴于货币政策减少过剩的金融流动性,及宏观经济不明朗因素依然存在,家族办公室看好对冲基金,对其产生投资回报的能力充满信心。亚太区方面,80%家族办公室预计对冲基金的表现将在未来12个月达到或超过其目标。进行私募股权投资的亚太区家族办公室较偏好使用基金进行投资(53%),因为此类基金一般可实现分散投资,并有助于家族办公室拓展投资到一些他们不熟悉的市场。私募股权投资方面,亚太区家族办公室最感兴趣的行业是科技、医疗保健、信息及通讯、房地产和租赁。整体而言,27%亚太区家族办公室计划于未来五年增加私募股权直接投资。全球的家族办公室均计划在2023年削减房地产配置,但在五年内,亚太区13%的家族办公室将转为增加配置。此结果符合相关市场环境,因为2023年利率维持高位,房地产价格略为疲弱,未来宽松货币政策及较低估值将有望再次支持该资产类别。普遍而言,将资金投入风险资产的另一面意味着降低现金结余。于2022年,全球家族办公室的现金配置平均为9%:瑞士家族办公室最为保守,配置为13%,而美国家族办公室持有的现金几乎不到其一半,为7%。不过,展望未来五年,近三分之一(30%)的家族办公室计划缩减现金配置数字化转型仍然是最能引起共鸣的主题,四分之三(75%)的家族办公室表示,数字化转型可能是未来两至三年内的投资领域。医疗设备╱健康科技是第二大最有可能的投资领域,其次是自动化及机器人技术,然后是绿色科技。家族办公室的首要目标与为实现该目标而采取的措施(除投资以外)之间存在差距。虽然大多数家族办公室(63%)表示支援财富世代传承被视为首要目标,但调查显示,必要的流程、治理或风险管理很少做到位。只有42%的家族办公室已经为家族成员作传承规划,同样亦只有42%的家族办公室设有治理框架。在管资产为1亿美元至2.5亿美元的较小型家族办公室在此方面尤其未能借镜成功范例。然而,即使在在管资产超过10亿美元的大型家族办公室中,仅有43%及66%的家族办公室分别备有财富传承计划及治理框架。整体而言,面对发达经济体不明朗的增长前景、贷款环境收紧及地缘政治紧张局势加剧,家族办公室对当前市场持审慎态度。地缘政治成为全球家族办公室最担忧的议题,其次是经济衰退及通胀。随着区域投资偏好转变,亚太区家族办公室的资产仍有51%位于亚太区(包括大中华区),其中超过六成计划于未来五年增加有关配置。在其他地区,报告显示,美国家族办公室设立的主要目的是协助财富世代传承(76%)。63%已为家族成员制定财富继承计划,但仅38%已为整个家族办公室制定继承计划。美国的家族办公室对房地产(21%)及对冲基金(10%)的投资配置冠绝全球其他地区。相比其他地区,经济衰退是美国家族办公室最担忧的议题,他们的现金配置最不保守(7%)。欧洲的家族办公室将11%投资配置于房地产,其中30%计划于未来五年增加配置。94%在内部管理战略资产配置,75%认同非流动资产可增加回报。继数字化转型(79%)后,自动化及机器人技术是第二受青睐的投资主题(75%)。声明:以上图文信息版权归原作者所有,仅供大家参考,若有侵权,请联系删除。